Цель заброшена

Автор не отписывался в цели 3 года 23 дня

ТОЛЬКО качественные сделки на форекс. Практика.

Тре́йдер (от англ. Trader «торговец») — торговец, действующий по собственной инициативе и стремящийся извлечь прибыль непосредственно из процесса торговли. Обычно подразумевается торговля ценными бумагами (акциями, облигациями, фьючерсами, опционами) на фондовой бирже. Трейдерами также называют торговцев на валютном (форекс) и товарном рынках (например, «зернотрейдер»): торговля осуществляется трейдером как на биржевом, так и на внебиржевом рынках.

Не следует путать трейдера с другими торговцами, которые проводят сделки по заявкам клиентов или от их имени: брокер, дилер, дистрибьютор.

Трейдинг — непосредственная работа трейдера: анализ текущей ситуации на рынке и заключение торговых сделок.

Виды трейдеров

По форме собственности

- Профессиональные торговцы — работают в финансовых учреждениях или предприятиях (банки, страховые компании, ПИФы, брокеры, дилеры). Обычно имеют специализированное образование и лицензию на соответствующую деятельность. Выполняют операции за деньги и в интересах своих компаний или их клиентов. По российскому законодательству такие торговцы обязаны иметь персональные аттестаты (ранее их выдавала ФСФР, сейчас этим занимается Банк России).

- Частные торговцы, независимые трейдеры — выполняют операции за свои деньги и в своих интересах (работают на себя), для доступа к системам торговли пользуются услугами посредников (брокеров, дилеров). Проводимые ими операции обычно не требуют лицензирования. Часто не имеют специализированного образования, пользуются услугами консультантов, в том числе профессиональных торговцев.

Существует практика передачи средств в управление трейдеру. Гражданский кодекс Российской Федерации в ст. 1013 не допускает доверительного управления исключительно денежными средствами, кроме законодательно предусмотренных случаев. По состоянию на 2018 год право управления денежными средствами имеют банки, ПИФы,ОФБУ, управляющие компании и НПФы, имеющие соответствующие лицензии. При этом они не могут привлекать какие-либо кредиты под залог имущества, находящегося в управлении, в том числе с использованием механизмов маржинальной торговли.

По длительности

- Дневной трейдер (дейтрейдер) — заключает встречные сделки внутри одного торгового дня (одной торговой сессии), закрывает все позиции перед закрытием операционного дня. Часто имеет относительно небольшой капитал. Закрытие позиций обычно мотивируется опасением гэпов («разрывов» между ценой закрытия предыдущего и ценой открытия нового торгового дня)[1].

- Скальпер, пипсовщик — совершает большое количество сделок малой продолжительности: от нескольких секунд до десятка минут (скальпинг). Как правило, результативность отдельной сделки невелика, но велико число сделок (см. также Высокочастотный трейдинг).

- Позиционный трейдер (краткосрочный) — заключает сделки, предполагая закрытие позиций через несколько дней, закрывает все позиции перед периодами уменьшения ликвидности (праздниками, летними каникулами и т. п.)

- Среднесрочный трейдер — заключает несколько сделок в год, закрывает позиции при изменении недельных трендов.

- Долгосрочный инвестор — открытые позиции могут держаться несколько лет, закрывает позиции при изменении глобальных трендов.

Считается, что дневные и позиционные трейдеры больше опираются на технический анализ рынков, а среднесрочные и долгосрочные инвесторы — на фундаментальный анализ.

По целям сделок

- Работа — обеспечение проведения иных операций или исполнение заявок клиентов (например, покупка на бирже валюты для оплаты закупки оборудования или продажа валютной выручки для возможности выплаты заработной платы). Обычно это выполняют профессиональные торговцы.

- Инвестор — рассматривает сделку в качестве инвестиции.

- Спекулянт — сделка ради извлечения прибыли из разницы цен.

- Арбитражёр — заключает встречные сделки (одна покупка, другая продажа) со связанными инструментами с целью получения прибыли на движении цен одного актива относительно другого. Общее рыночное движение цен конкретного актива нивелируется.

- Хеджер — сделка заключается ради уменьшения или фиксации уровня риска, например, риска изменения закупочных цен на сельхозпродукцию или валютных котировок. Чаще всего применяется товаропроизводителями в форме опционов или фьючерсов для обеспечения возможности финансового планирования внутри производственного цикла.

По расположению рабочего места

«Трейдеры на полу» в Нью-Йоркской фондовой бирже. Для каждой из тысяч торгуемых ценных бумаг имеется свой отдельный торговый центр, своя «яма».

- Трейдер на полу, трейдер в яме — обычно это внутридневные частные торговцы, торгующие непосредственно в биржевом зале. Их рабочее место расположено в самой низкой точке биржевого зала (в яме). Обычно они заключают сделки только по одной и той же ценной бумаге. До компьютеризации торговли их плохо было видно, поэтому аренда места «на полу» стоила значительно меньше, чем на ступеньках амфитеатра биржевой ямы. Трейдер на полу заключает сделку в надежде, что через минуты или даже секунды сможет приобрести возмещающий контракт и получить с этого небольшую прибыль. Например, на рынках зерна трейдеры на полу часто входят в сделку ради разницы в 0,0025 доллара за бушель.[2]

- Трейдер в зале — обычно это профессиональные торговцы, представляющие интересы большого числа клиентов или крупные заявки. Их рабочие места располагались выше уровня пола биржевой ямы, их лучше было видно, им лучше было видно не только других торговцев, но и информационные мониторы.

- Трейдер у монитора торговлю ведёт через специализированные торговые терминалы, которые позволяют видеть заявки других трейдеров и выставлять собственные, читать новости, просматривать историю котировок, производить её математический анализ и строить различные графики. Не требуется личного присутствия в биржевом зале. Ликвидируется разница между трейдерами на полу и в зале. В последнее время в качестве канала связи торгового терминала с брокером или непосредственно с биржей используется Интернет. Именно Интернет-трейдинг сейчас является наиболее распространённой формой торговли.

Сленг

Скульптура быка и медведя перед Франкфуртской фондовой биржей

В зависимости от направления открытых позиций трейдеров именуют:

- Быки — ожидают повышения цен, заключили контракт на покупку по нынешней цене и теперь им выгодно повышение цены, чтобы продать дороже (своими действиями они подталкивают цены вверх, в чём усматривают аналогию с тем, как быки поднимают вверх противника на своих рогах).

- Медведи — ожидают понижения цен, заключили контракт на так называемую «продажу без покрытия» и теперь им выгодно понижение цены, чтобы купить дешевле (своими действиями они подталкивают цены вниз, в чём усматривают аналогию с тем, как медведи своего противника придавливают лапами вниз. Также термин связывают с поговоркой: «Делить шкуру неубитого медведя» (англ. to sell bear’s skin before one has caught the bear)) — ожидать будущей выгоды).

Обычно эти термины применимы к спекулянтам, использующим маржинальную торговлю. Они связаны именно с типом уже открытых позиций, а не с психологией поведения конкретного трейдера. Один и тот же человек может периодически становиться быком или медведем, даже сочетать это одновременно, если у него открыто несколько сделок в разных направлениях.

«Быки» и «медведи» являются настолько популярными символами, что их скульптуры установлены в крупных финансовых центрах: атакующий бык в финансовом квартале Нью-Йорка, бык и медведь у здания Франкфуртской фондовой биржи в Германии.

Иногда дополнительно выделяют группы:

- Овцы — слишком долго сомневаются и в итоге вступают в рынок тогда, когда другие уже закрывают свои позиции.

- Зайцы, пипсовщики — трейдеры, заключающие большое количество сделок в течение небольшого промежутка времени.

- Свиньи — слишком жадные трейдеры (в англоязычной традиции свинья символизирует жадность), которые не закрывают вовремя позиции, а ждут продолжения движения, хотя уже нет никаких предпосылок для такого продолжения.

Типы сделок:

- Длинная (лонг, англ. long) — покупка актива с целью последующей продажи по более высокой цене. Название не связано с продолжительностью удерживания открытой позиции — она может длиться и несколько секунд, и несколько лет.

- Короткая (шорт, англ. short) — продажа взятого в долг актива с целью последующей покупки по цене ниже цены продажи и возвращении долга в натуральной форме. Название не связано с продолжительностью удерживания позиции. Подобные сделки возможны при маржинальной торговле.

Результаты торговли:

- Профит (англ. profit) — прибыль по сделке или ордер на закрытие с прибылью (take-profit).

- Лось (созвучно англ. loss) — убытки по сделке или ордер на закрытие с убытком (stop-loss).

- Слив [депо] — торговый депозит трейдера (депо) стал равен нулю из-за убытков. Довольно часто «сливом» называют закрытие позиций в ситуации «маржин-колл».

Язык жестов

При ведении диалогов и заключении сделок в шумном торговом зале трейдеры могут использовать язык жестов. Можно выделить четыре основные группы жестов:

- Покупаю (демонстрируется тыльная сторона кисти) — продаю (демонстрируется ладонь).

- Котировка: рука находится на некотором расстоянии от лица. Количество развернутых пальцев обозначает одну или несколько последних цифр котировки. Если трейдера удовлетворяет цена, он показывает её жестом и поводит рукой из стороны в сторону, что означает заключение сделки.

- Количество: рука касается подбородка (единицы) или лба (десятки), промежуточные значения показывают, комбинируя десятки и единицы.

- Месяц — каждому месяцу цикла поставки соответствует свой жест[3].

Скандально известные трейдеры

- Ник Лисон — ошибки ведущего трейдера Barings Bank, который скрывал свои потери по деривативам на специальном счете номер 88 888, стоили в 1995 году одному из старейших британских банков $1,2 млрд и банкротства.

- Ясуо Хаманака — трейдер, работавший на компанию Sumitomo, по некоторым данным контролировал 5-8 % мирового рынка меди. В 1996 году, после отстранения Хаманака от биржевой торговли, мировые цены на медь резко снизились, что привело к убыткам для Sumitomo ориентировочно в 2,6 млрд долларов. По заявлению компании, трейдер подделывал документы. Был приговорен к восьми годам тюрьмы.

- Джон Руснак — несанкционированные операции в 1997—2002 годах на FOREX валютного трейдера Allied Irish Bank, обошлись банку в $691 млн[4].

- Жером Кервьель — трейдер Société Générale открывал превышающие лимиты позиции по фьючерсам на европейские фондовые индексы в конце 2007 и начале 2008 года. Банк обвинил его в потере 4,9 млрд евро ($7,2 млрд).

- Квеку Адоболи — британский трейдер швейцарского банка UBS в 2011 году потерял в результате несанкционированных операций $2,3 млрд.

торговать по возможности каждый день с 6:00 до 21:00, вести торговый журнал, если будут сделки. Если сделок не будет - ЖДАТЬ!!! Соблюдать риск менеджмент. Вести дневник на сайте каждый день.

Критерий завершения

3 положительно закрытых месяца подряд ( 2 месяца в том случае, если все три месяца торговались в соответствии с целью)

Личные ресурсы

Время. опыт знания информация... К примеру тетрадь черновик куда делаются запись... 3 часа в день на трейдинг, торговый журнал, консультации наставника

Экологичность цели

Цель по полностью зависит от меня, отвечаю на вопрос наличия качеств необходимых для получения результата. Сделать трейдинг хорошим источником дохода, а впоследствии основным

-

1. Постановка цели и трансформация цели в задачу

Зарабатывать 100 $ в месяц.

После постановки конкретной и достижимой цели ее необходимо трансформировать в задачу.

Для этого необходимо определить размер депозита.

Исходя из правил управления капиталом (мани-менедмента) и риск-менеджмента, для спокойной и безрисковой торговли цель составляет 10% от депозита.

В нашем случае, при цели 100$ минимальный размер депозита должен составлять 1 000$.

Если же речь идет о выводе средств в размере 100$ в месяц, то исходя из тех же правил, выводить нужно не менее 50% прибыли.

В нашем случае необходимо иметь депозит 2 000$, или выводить 50$ в месяц.

Если этим пренебречь, выводить весь заработок за месяц и/или не пополнять депозит, то мы не будем расти. А это, в свою очередь, негативно скажется на нашей карьере трейдера.

Итак, мы определились с целью и размером депозита, переходим к трансформации цели в задачу.

Принимаем количество торговых дней в месяце равным 20.

Исходя из этого, нам необходимо заработать 100$ за 20 дней.

Произведем несложный расчет:

100$ / 20 дней = 5$ в день.

Теперь необходимо определить объем, которым мы будем входить в сделки.

Поскольку мы начинающие трейдеры и не хотим сильно рисковать в торговле, то будем вкладывать в рынок не более 5% от депозита.

Получается, что при депозите 2 000$ мы будем торговать объемом 0,1 лот.

Каждый пункт при такой торговле будет равен 0,1$ (имеется в виду 5 знаков после запятой).

1 pips = 0,1 $

5 $ = 50 pips

Таким образом получается, что для достижения цели нам необходимо заработать 50 пипсов в день.

-

Подобрать методику торговли, включающую в себя распорядок торгового дня трейдера.

Трейдинг – очень непростая работа. Чтобы она приносила прибыль и рассматривалась с точки зрения основного занятия, а не была бессмысленной тратой времени и сил, игрок форекса должен определить для себя (а желательно еще и прописать на бумаге) цели работы на форексе. Затем выписать тактику поведения, т.е. какими действиями он будет достигать поставленных целей. Буквально это получается описание торгового дня трейдера. Эта пошаговая схема ведения торговли на протяжении всего рабочего дня и есть алгоритм торговли на форекс. Опытный российский трейдер Александр Герчик представляет своим слушателям на обучающих семинарах такой свой алгоритм торговли на форекс:

- Рабочий день начинается в 7 утра с повторного 15-минутного анализа сделок вчерашнего.

- Следующая 15-минутка посвящена анализу новостей.

- С 7.30 до 9.20 готовит домашнее задание, затем 25 минут наблюдает за акциями из домашнего задания.

- С 9.55 до 11.45 торгует акциями с отбора, затем до 13.30 наблюдает за акциями из домашнего задания и проводит повторный research.

- С 13.30 до 15:45 торгует акциями с отбора, а также с нового research. Затем следит за выходом imbalances.

- С 4.00 15 минут отводит на знакомство со статистикой и итогами дня.

В основном свое время в трейдинге я уделяю менеджменту портфеля акций, но частенько бывают дни когда на валютном рынке Форекс появляются классные возможности. Алгоритм торговли именно в такие дни будем разбирать ниже. И я сейчас говорю не про те ситуации, в которых что-то где-то пересеклось))) а про реальное движение денег в валюте.

Основная масса так называемых торговых стратегий форекс, представленных в интернете, основывается на чьих-то субъективных домыслах и индикаторах тех анализа. Эти основания ничего общего с рынком не имеют, и результаты по таким стратегиям всегда будут иметь случайный характер, а люди всегда будут удивляться: почему это вдруг их стратегия перестала работать? Наверное рынок поменялся и ее нужно оптимизировать. Обращаюсь к таким людям, извините, что немного с издевкой: «А вы хоть знаете, что конкретно в рынке поменялось?»

Есть абсолютно конкретные параметры торговых инструментов:

- ликвидность

волатильностьшаг ценыгарантийное обеспечение (срочный рынок)и т.п.

Все эти параметры должны учитываться абсолютно каждый раз при совершении очередной сделки. При этом основной алгоритм рассуждений и собственно сама стратегия интрадей трейдинга на Форекс НЕ МЕНЯЮТСЯ. Ниже я расписал весь этот алгоритм. Ссылки на результаты торговли по этой стратегии приведу в конце статьи.

Алгоритм торговли на Форекс

В силу своей неповоротливости крупный капитал оставляет очень яркие следы. Но обо всем по порядку…

1. Волатильность валютной пары

Первый и самый важный момент заключается в оценке волатильности валютной пары. Не смотря на важность, процесс достаточно прост — достаточно будет сравнить волатильность текущего дня со средней волатильностью за предыдущие 10 — 20 дней.

Торговлю целесообразно вести в день когда вола ниже средней. Во-первых, в такой день мы имеем хорошее соотношение риск/прибыль, а во-вторых, проф участники формируют позицию именно на низкой волатильности. Если вола будет выше среднего значения, все прибыли и убытки будут иметь случайный характер, и ни одна стратегия не поможет в этом случае.

См. статью «Расчет волатильности»

2. Определение уровня лимитного покупателя/продавца

Следующим этапом необходимо обозначить уровень, на котором стоит заявка с большим объемом (определяется на 5-10 минутном графике). Напоминаю, что речь идет не о биржевом стакане, а о графике, именно на графике «печатается» уровень лимитного покупателя/продавца (см. статью «Структура рынка»). Если этот уровень определить невозможно, то и делать в рынке тогда нечего!

Против лимитной заявки входить в рынок НЕЛЬЗЯ! Это равносильно спору трейдера и ФРС по поводу будущего американского Доллара. По сему ОЧЕНЬ не рекомендую торговать пробой лимитной заявки на Форексе. Поверьте, у того кто эту заявку поставил денег больше чем у всех частных трейдеров вместе взятых, и он не позволит кому-то безнаказанно их отобрать. Другими словами: если вы видите крупную лимитную заявку на продажу, то покупать в этот день нельзя. Заметьте, ПОКУПАТЬ НЕЛЬЗЯ. Но это не значит, что продавать можно!

Против лимитной заявки входить в рынок НЕЛЬЗЯ! Это равносильно спору трейдера и ФРС по поводу будущего американского Доллара. По сему ОЧЕНЬ не рекомендую торговать пробой лимитной заявки на Форексе. Поверьте, у того кто эту заявку поставил денег больше чем у всех частных трейдеров вместе взятых, и он не позволит кому-то безнаказанно их отобрать. Другими словами: если вы видите крупную лимитную заявку на продажу, то покупать в этот день нельзя. Заметьте, ПОКУПАТЬ НЕЛЬЗЯ. Но это не значит, что продавать можно!Против лимитной заявки входить в рынок НЕЛЬЗЯ! Это равносильно спору трейдера и ФРС по поводу будущего американского Доллара. По сему ОЧЕНЬ не рекомендую торговать пробой лимитной заявки на Форексе. Поверьте, у того кто эту заявку поставил денег больше чем у всех частных трейдеров вместе взятых, и он не позволит кому-то безнаказанно их отобрать. Другими словами: если вы видите крупную лимитную заявку на продажу, то покупать в этот день нельзя. Заметьте, ПОКУПАТЬ НЕЛЬЗЯ. Но это не значит, что продавать можно!

Так же определить уровень лимитной заявки помогает анализ объемов с фьючерсных рынков, представленных в горизонтальном срезе (профиль объема/профиль рынка). Используя эти данные, можно наблюдать конкретные ценовые уровни где происходит так называемая загрузка/разгрузка дня или же более крупного периода. Помимо этого, определив фазу рыночного инструмента мы можем определить не только уровень загрузки, но и вероятные цели движения. Рынок движется от объема к объему, или же немного перефразируя: к месту с большой потенциальной ликвидностью, пролетая участки с низкой ликвидностью.

С определением «лимитки» могут возникнуть некоторые сложности у трейдеров, не имеющих знаний по ценообразованию на рынке и навыков торговли каким-либо из биржевых инструментов (акции, фьючерсы, опционы). Однако, при правильном развитии эти сложности будут временными.

3. Входит или выходит?

После нахождения крупной лимитной заявки нужно определить: входит проф участник при помощи этой заявки или выходит из рынка.

Самой распространенной стратегией крупнейших банков является Арбитраж между валютой и фьючерсом на эту валюту. По этому существует очень жесткая корреляция межу количеством открытых позиций по фьючерсу и количеством открытых позиций по базовому активу (валютной паре). А данные по количеству отрытых позиций (открытому интересу, open interest) публикуются на чикагской товарной бирже СМЕ.

Если вы наблюдаете рост открытого интереса за день формирования лимитной заявки, значит вероятнее всего это заявка на вход в позицию. Открытый интерес должен не просто расти, показатель Change должен быть больше среднего положительного дневного изменения открытого интереса за последний квартал. Если же этот показатель и вовсе отрицательный, значит капитал выходит из позиций.

Важно!!! Если капитал выходит из рынка, то и трейдеру в нем делать НЕЧЕГО! Все движения будут корявыми и иметь случайный характер.

4. Направленные позиции по опционам

Я подробно раскрывал эту тему в статье «Опционы. Направленная торговля». Применимо же к направленной внутридневной торговле на форекс нужно быть внимательным к возможным разногласиям мнения опционных трейдеров и ваших рассуждений, сформированных до сего момента. Я имею в виду следующее: если при низкой волатильности вы нашли действительно хорошую лимитку, формирующую позицию крупного игрока (предположим на покупку), НО при анализе опционных позиций видите сильную активность на Put-ах, то открывать позицию не следует вообще (ни Лонг, ни Шорт)!

Конечно же другой разговор когда опционные трейдеры солидарны с вашими рассуждениями. В таком случае правильное определение направления движения цены практически гарантировано. Более того появляется возможность достаточно точно прикинуть уровень, на котором целесообразно поставить профит, или частично выйти из позиции.

5. Расчет потенциала

В сети полно выражений типа: «главное короткий Стоп», «вести расчеты от Стопа» и т.п. Это не совсем верно. Главное не то, чем вы рискуете, а то, ради чего вы этим рискуете! Прежде чем соваться в сделку нужно определиться где вы будите из нее выходить. Оправдан ли риск? Реально ли ждать движение цены до обозначенного уровня? Иначе придется получать Стопы, хоть и короткие, но за то на постоянной основе.

Для расчета потенциала в интрадей трейдинге используется все та же Волатильность, но на сей раз не Историческая а Подразумеваемая. Очень подробно расписан процесс расчета Подразумеваемой волатильности в статье «Расчет волатильности». Выйти из позиции нужно будет при 80-90% от значения подразумеваемой волы. Этого достаточно, чтобы закрывать трейды с соотношением от 1 : 2 до 1 : 10.

6. Точка входа и размер объема в позиции

И вот только после проделанной в первых пяти пунктах работы можно произносить вслух слова «Точка входа». До этого момента вы уже должны четко понимать текущее состояние торгового инструмента и направление движения, в котором хотите принять участие. Остается только ответить на вопросы: Когда? и Сколько?

Сразу отсекайте торговлю в «тухлое» время (до открытия Европы). Крупные капиталы, которые мы ищем приходят в рынок где-то за час до открытия европейской сессии, раньше в рынке ДЕЛАТЬ НЕЧЕГО (конечно если у вас нет еще вчера открытых позиций, перенесенных на сегодня). Самые классные условия для входа возникают в момент перестановки лимитной заявки на более высокий (в случае покупки) или более низкий (в случае продажи) уровень. В трейдерском жаргоне это действие называется Стэп.

Так же определить уровень лимитной заявки помогает анализ объемов с фьючерсных рынков, представленных в горизонтальном срезе (профиль объема/профиль рынка). Используя эти данные, можно наблюдать конкретные ценовые уровни где происходит так называемая загрузка/разгрузка дня или же более крупного периода. Помимо этого, определив фазу рыночного инструмента мы можем определить не только уровень загрузки, но и вероятные цели движения. Рынок движется от объема к объему, или же немного перефразируя: к месту с большой потенциальной ликвидностью, пролетая участки с низкой ликвидностью.

С определением «лимитки» могут возникнуть некоторые сложности у трейдеров, не имеющих знаний по ценообразованию на рынке и навыков торговли каким-либо из биржевых инструментов (акции, фьючерсы, опционы). Однако, при правильном развитии эти сложности будут временными.

-

Анализ своей торговли

Все свои сделки и результат по ним необходимо записывать в журнал.

Записи помогут выявить Ваши проблемы в торговле. Для этого нужно анализировать убыточные сделки.

Например, Вы обнаружите, что открываете сделки против тренда или передерживаете убыточные позиции.

Это все негативно складывается на результатах торговли.

Перестаньте совершать эти ошибки и результат торговли измениться в лучшую сторону.

Позже добавить информацию...

-

Проверяем все свои сделки и приводим свою торговую стратегию к тому, чтобы заработать было легче, чем потерять.

Многие трейдеры слышали, что время от времени любой торговой системе следует подкручивать гайки, то есть проводить её оптимизацию. Если этого не делать, рано или поздно любая торговая система перестанет работать эффективно. Однако, проводя оптимизацию, нужно уметь выдержать достаточно тонкую грань между здравым подходом и подгонкой торговой системы под последние наиболее актуальные котировки. Нужно уметь выделять, что именно на рынке меняется и как этот переменчивый аспект грамотно обработать. О том, как проводить оптимизацию торговых стратегий, мы расскажем в данной статье.

Изменения рынка

Оптимизация — это процесс адаптации торговой системы к изменяющимся условиям рынка для повышения или сохранения эффективности торговых показателей и повышения эффективности торговой системы. И в этом определении мы упомянули изменяющиеся условия рынка, однако стоит детальнее разобраться, что это такое, потому что биржевые новички часто слышат фразу «рыночные изменения», но воспринимают её неверно. Говоря о рыночных изменениях, многие понимающие рынок трейдеры вспомнят преддверие 2008 года, когда скорость биржевых транзакций срочного рынка, тогда ещё биржи РТС, кратно возросла, что сделало первичные скальперские стратегии (фронтран, корреляция, поводыри и т.д.) неэффективными. Тогда целое поколение скальперов, не сумев оптимизировать стратегию и подстроиться под рынок, сменили род деятельности.

Это достаточно глобальный пример. Рыночные изменения, как правило, менее масштабны и происходят постоянно, по чуть-чуть, накапливаясь в общей массе. К подобным изменениям можно отнести перетекание ликвидности из фьючерса РТС во фьючерс на доллар США или аналогичную миграцию ликвидности из акций «Газпрома» в акции «Сбербанка», смену корреляции индексов РТС и индекса Московской биржи в связи с эффектом девальвации рубля, относительное прекращение следования наших биржевых индексов западным индексам (ранее оно было гораздо выраженное). Подобных примеров можно привести массу, и все они накладывают определённый отпечаток на торговые системы.

Но, помимо относительно больших изменений, можно также выделить менее масштабные, но не менее значимые в практическом плане изменения. Может изменяться волатильность торговых активов как из-за эффекта сезонности (лето традиционно является периодом затишья и т.д.), так и по причине наличия локальных идей/безыдейности в торговых инструментах (замедление темпов роста выручки/прибыли «Магнита», суды с АФК «Система» и т.д.). Все эти относительно локальные изменения будут требовать корректив в торговых системах для долгосрочного статистически эффективного трейдинга.

Мало того, в процессе торговли бывает так, что, например, одну неделю актив чётко отталкивается от уровней, а следующую неделю — их активно пилит. Если трейдер привык работать на отскок, он начинает терять деньги на «пиле». Т.е. рыночные изменения происходят именно постоянно, причём абсолютно не глобального характера, но суммарно они накапливаются, требуя адаптации и оптимизации торговых систем.

У грамотно оптимизированной системы должно быть несколько наборов параметров к различным рыночным реалиям, не говоря уже о глобальной адаптации.

Источник информации для оптимизации

Основным источником информации для принятия решения о необходимости оптимизации служит статистика и изменение таких показателей системы, как профит-фактор, профит-вероятность, средний стоп-лосс и частота сделок, которые, в свою очередь, будут обусловлены рыночной реакцией на логическое ядро системы. И здесь у многих начинающих трейдеров в голове может появиться неверная мысль, что статистика — это что-то слишком долгое, оторванное от реальности, а рынки меняются быстрее. Но подобное мнение ошибочно и обусловлено неверным пониманием статистической обработки.

Ведение торгового журнала и статистики сделок помогает понять места эффективности системы и трейдера, а также выявить слабые или слабеющие стороны. Банальным примером служит летнее затишье. Если трейдер привык брать, допустим, 2% от цены актива за сделку внутри дня, а в период затишья все движения ограничиваются в основной массе потенциалом в 0,5-1%, то в подобных условиях следует провести адаптацию с поправкой на волатильность. А понимание среднего профита поможет дополнительно понять тот факт, что набор параметров системы следует слегка отрегулировать.Анализируя статистику, трейдер понимает, всё ли в его работе происходит нормально. Если коэффициенты ухудшаются, то трейдеру следует посмотреть, что именно происходит и в чём ахиллесова пята его торговли.

Это могут быть, например, отскок/распил уровня, смена волатильности рынка, видоизменение паттернов (они тоже эволюционируют и усложняются). То есть нужно выявить изменившийся параметр и постараться обработать его набором условий, которые будут различными для каждой отдельно взятой системы.

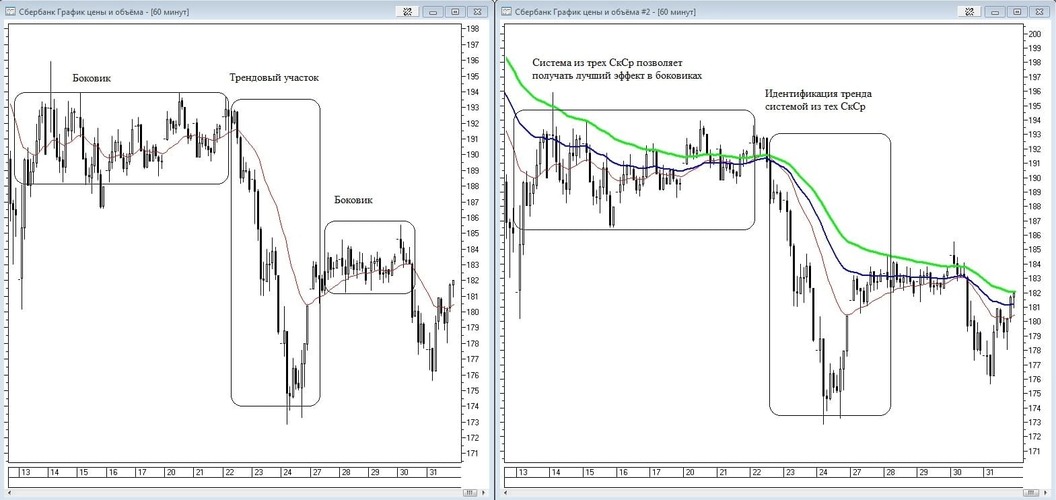

Многие новички воспринимают оптимизацию торговой системы как подбор оптимальных и наиболее результативных наборов параметров технических индикаторов, которые приводились в примерах в классических учебниках по трейдингу. Так, классическим примером оптимизации можно представить работу индикатора Скользящее среднее (СкСр), в котором сделки совершались в реверсном порядке: если цена закрывается выше индикатора, то открывается лонг, если ниже — то лонг закрывается и открывается шорт. Система в боковике приносила массу убыточных сделок, которые отчасти уменьшились с введением нейтральной зоны, когда стали применяться уже не одно, а три СкСр с разными периодами (длинное, среднее и короткое). Т.е. лонг открывался, когда короткое СкСр поднималось выше среднего и медленного, а результат фиксировался, когда быстрое СкСр заходило назад за среднее СкСр. Шорт открывался, когда быстрое СкСр снижалось глубже медленного и среднего СкСр с аналогичной фиксацией результата, когда значение быстрого СкСр превышало значение среднего СкСр — таким образом достигалось нейтральное состояние, снижавшее отрицательный эффект боковика.

Рис. 1. Пример оптимизации системы из одной и трёх СкСр

Сокращение риска в период оптимизации

Однако для любой системы важно понять тот момент, когда меняется какой-либо из рыночных параметров, и подобрать его логическую обработку. Если трейдер, соблюдая дисциплину сделок (это в любом случае первичный момент), видит повторение стоп-лоссов, превышающее какой-либо средний показатель, или несколько подряд стоп-лоссов, то, возможно, в рынке начинает что-то меняться (если трейдер просто не начал работать против зарождающегося тренда в неверном направлении, что при нескольких стопах подряд случается часто). И здесь трейдер должен убить двух зайцев: сократить риск и одновременно постараться понять, в чём дело. В подобных ситуациях нельзя «вставать из-за рабочего места и идти на рыбалку», как гласят многие классические книги, так как в этом случае параметр останется необработанным, и на следующий день можно опять наступить на те же грабли, что нельзя назвать эффективным поведением. Но и торговать в подобном ключе — тоже опасно.

Поэтому следует при последовательном срабатывании нескольких стопов сокращать объём позиции (допустим, на 50%), если ещё стоп — то снова сокращение на 50% от оставшейся половины и т.д. Трейдер остаётся в рынке, но уже не имеет прежнего финансового вовлечения и берёт некую логическую торговую передышку на поиск изменившегося параметра. Если же трейдер понял, что идёт не так, и совершил прибыльную сделку на уже уменьшенный в какое-то количество раз объём, то следующая сделка уже совершается на 100% объём позиции. И даже небольшая прибыльная сделка подобного рода на 100% объёма перекроет негативный эффект микросделок на уменьшенный объём, цель которых — проведение оптимизации системы к потенциально меняющимся параметрам рынка. Трейдер должен находиться в рынке и постоянно анализировать, какие именно процессы в нём происходят, подстраивая под них свою торговую систему, так как трейдинг в наши дни становится всё более и более интеллектуальным занятием.

Оптимизация торговой системы позволяет сохранять и даже повышать эффективность торговли, приспосабливая стратегию под рыночные изменения, которые происходят постоянно и имеют свойство накапливаться, что требует от трейдера постоянного понимания рыночных процессов.

________________________________

Хотите быть в курсе всех свежих материалов «Открытого журнала»? Подпишитесь на нашу рассылку — это просто, быстро, бесплатно и очень удобно! А ещё мы делимся с читателями интересными предложениями, выгодными акциями и даже подарками — присоединяйтесь!

-

Выявление и устранение ключевых проблем прибыльной торговли

Обучение

Прежде чем заниматься трейдингом, ему, как и другим профессиям, необходимо обучиться. Некоторые скажут «это и ежу понятно, что нужно обучиться», вот только эти ежи далеко не всегда всерьез воспринимают этот процесс. Каждый ли человек может называть себя инженером или, к примеру, врачом? ДАЛЕКО НЕ КАЖДЫЙ. И даже после десятка лет обучения многих врачей врачами-то назвать сложно. Но зато каждый первый, открыв счет у брокера, в ДЦ или еще где, смело называет себя трейдером. Без обид, но ситуация действительно смешная.

Причина этого абсурда кроется там же где и преимущества частного трейднига — в свободе. Ведь когда ты обучаешься на инженера, тебя контролирует огромное число должностных лиц плюс государство, т.к. после прохождения обучения ты получаешь ДИПЛОМ, ответственность за выдачу которого берет на себя то самое государство и учебное заведение. А вот при обучении трейдингу такого контроля нет, и ленивое человеческое Я говорит, мол «аа, по ходу дела разберемся… ведь важны не знания, а конечный результат». Вот только конечный результат в 99,9% случаях плачевный.

Некоторые ребята утверждают, что каждый раз когда ты теряешь деньги в рынке, ты учишься, т.е. платишь рынку за обучение. Вот только это в корне не верно: еще ни один трейдер не научился зарабатывать деньги сливая депозиты. Сливая депозит ты учишься СЛИВАТЬ ДЕПОЗИТ. Сообщество трейдеров сотнями лет шло к сегодняшнему результату, сообщество врачей — тысячами, и т.д. Сегодня нет смысла самому набивать дорогостоящие и абсолютно бестолковые шишки. Опыт квалифицированного специалиста в миллионы раз может сократить время освоения материала и сэкономить при этом бешеное количество денежных средств (тем более когда речь идет о трейдинге), пускай и не всегда присутствие такого специалиста будет бесплатным.

Обучение торговле на бирже

Возможно для кого-то это прозвучит странно, но усвоить весь необходимый материал по биржевой торговле можно всего за пару недель, при наличии хорошей мотивации даже быстрее (и это при условии, что раньше человек о рынках слышал только краем уха). Основным же камнем преткновения при изучении биржевой торговли становится отсутствие некоторых навыков, которые развиваются значительно дольше:

- оперативный поиск торгового инструмента с необходимыми параметрами (часто приходится выбирать подобный инструмент из сотен, а иногда и тысяч),

- навыки работы с торговой платформой, а именно скорость выставление и снятие ордеров,

- хорошо развитое внимание. Т.к. приходится анализировать достаточно много данных, частенько бывает, что трейдер упускает из вида какую-либо важную деталь,

- психологическая устойчивость, которая позволяет находиться трейдеру в рамках определенных им ранее правил,

- умение быстро (и главное точно) производить необходимые математические расчеты,

- визуальное сравнение. Т.к. в трейдинге постоянно приходится что-то с чем-то сравнивать, чтобы отвечать на вопросы «много или мало», «большой или маленький», «быстрый или медленный» и т.п.

Обучающих курсов по торговле на бирже ОЧЕНЬ много, однако думаю многие замечали, что информация в них совпадает где-то процентов на 70-80. Структура рынка ведь не меняется, поэтому и нового придумать нечего (я сейчас говорю именно о биржевом трейдинге, к примеру на форексе каждый день кто-то придумывает какую-нибудь околесицу). Вы спросите «почему же тогда трейдеры разные, раз информация у них одна?». А почему при обучении в одном и том же ВУЗе, в одной и той же группе, у одних и тех же преподавателей мы получаем совершенно разных специалистов?

Конечно же без теории никуда, но учить человека трейдить, передавая ему лишь теоретические знания, это все равно что учить его ездить на машине по автосимулятору на компьютере — вроде понятно, а как до дела доходит — ВИЛЫ. Однако процесс отработки навыков в большей степени завязан именно на самого обучаемого. Если обучающий трейдер дает задания для отработки каких-то конкретных вещей, а ученик их не выполняет или выполняет «по-быстрому», результата не будет, вернее он будет, но не тот, которого ждали.Так что для достижения успеха, обучающий должен ПОКАЗАТЬ ПАЛЬЦЕМ НА ПРАКТИКЕ, а обучаемый беспрекословно ВЫПОЛНИТЬ все показанные упражнения.

Обучение торговле на Форекс

С обучением торговле на форекс дела обстоят куда печальней. Да простят меня форекс-трейдеры, но когда попадаешь на ресурс где происходит их общение, будто попадаешь совершенно в другой мир (хотя вроде такие же участники торгов как и на фондовом рынке), в мир где не придают значения природе финансового инструмента (валюты), его взаимосвязям с другими инструментами и рынками, процессам ценообразования и другим фундаментально важным вещам, в мир где решающую роль играет ответ на вопрос «как быстро я стану миллионером, используя какую-либо торговою стратегию, с депозитом в 1000 долларов?». О вещах, которые с потрясающей частотой проскакивают на подобных ресурсах, профессиональные трейдеры фондов и банков даже не слышали никогда, но частный трейдер же умнее… (иногда задумываюсь «как вообще люди до такого доходят, что ими движет?»)

Так вот, если на биржевых рынках обучают поиску возможностей, которые предоставляет сам рынок, то на форексе народ нацелен на поиск ТОЧКИ ВХОДА при пересечении чего-то. Если обратить внимание, то можно заметить, что обучение торговле на форекс сводится к пересказу одного Чудо-трейдера другому его действий при «сигнале» какого-то индикатора или группы индикаторов (которые по сути ничего общего с реальным ценообразованием не имеют, см. статью о тех анализе). Без условно важную роль играет тот факт, что у обучающего есть красивая положительная динамика по торговому счету, но обучение подразумевает в первую очередь терминологию и природу финансового инструмента, а уже после этого демонстрацию личных наработок (ТС). Трейдер должен иметь возможность самостоятельно вносить коррективы в стратегию, а не переучиваться новым условиям ТС когда что-то в рынке поменялось или стратегия перестала приносить прибыль, и при этом возможно еще раз заплатив за псевдо-обучение тому же псевдо-учителю.

Стоит ли платить за обучение трейдингу ?

Любая информация, способствующая заработку денег, стоит ДОРОГО. Обучение трейдингу без условно стоит денег, однако стоит понимать, что стоимость обучения далеко не всегда отражает его ценность (надеюсь разницу между словами «цена» и «ценность» пояснять не нужно). В сети просто море абсолютно бестолковой инфы (особенно по рынку Форекс), за которую просят денег, хотя такую инфу даже бесплатно использовать нельзя, она способна лишь засорить голову. Не редко изучение таких вещей заканчивает карьеру трейдера еще на самом ее старте, но поверьте, это лучший вариант, много хуже когда такая инфа сливает депозит год за годом.

Намного реже встречается КАЧЕСТВЕННЫЙ пусть даже платный материал, я уж про бесплатный вообще молчу. Но основная проблема заключается в том, что нужно каким-то образом определить ценность материала перед его возможной оплатой. Уровень убежденности у каждого человека свой, однако я приведу ряд характеристик, наличие которых в любом случае логически необходимы:

- тайминг в торговле. Не бывает стратегий, которые одинаково работают на открытии торгового дня, в обед и на закрытии. Ровно как и не бывает стратегий, одинаково работающих внутри дня, внутри месяца и т.д.

- реальная торговля. Убедитесь, что человек, чья торговля вам понравилась, планирует дать вам именно тот материал, который использует сам, а не пересказать какой либо учебник или статью из интернета. Без условно подобный пересказ тоже стоит денег, но стоит ли платить за подобный материал, если он есть в открытом доступе.

- личное общение. Пообщайтесь с трейдером лично (лучше голосом), не платите за обучение, которое предусматривает автоматический прием вашего платежа без предварительного контакта с автором. Практически в 100% случаев люди, которые занимаются продажей подобных курсов ничего не знают об этих курсах.

- главный вопрос — «почему?». Обязательно убедитесь в том, что трейдер может ответить на любой вопрос по своим наработкам достаточно глубоко и развернуто. Т.е. если он планирует работать, к примеру, в отскок от уровня, то должно последовать подробное пояснение ПОЧЕМУ. Ответов «потому что раньше всегда отскакивали» или «главное, что это работает» НЕДОСТАТОЧНО.

- компетенция. Любой квалифицированный трейдер (особенно трейдер, который кого-то обучает) должен достаточно глубоко понимать как зарабатываются деньги на различных рынках, преимущества и недостатки этих рынков и стратегий. Иначе как он ответит на вопрос почему он работает именно на «этом» рынке и именно по этой стратегии?

Если вы хотите получить эффективный бизнес, способный генерировать систематическую прибыль, научитесь инвестировать в этот бизнес.

Научившись отличать толковые материалы по трейдингу от бестолковых, вы кратно сократите время своего обучения и сэкономите кучу денег. Биржевой бизнес это не игрушка. Если вы серьезно настроены на эффективный трейдинг, займитесь своим образованием. Да прибудет с Вами СИЛА!!! и терпение!!

- 1607

- 20 июня 2022, 06:51

Не пропустите новые записи!

Подпишитесь на цель и следите за ее достижением