К 1 января 2026 года накопить один миллион рублей.

К 1 января 2026 года накопить один миллион рублей.

Критерий завершения

Один миллион накоплений, отложенных на счета в банках, в страховки или в инвестиционные инструменты.

Личные ресурсы

Желание, внимание и энергия. Время - один год. Наличие и использование работы, пенсии, бизнеса, процентного и пассивного дохода, подработка, в т.ч. и фриланс, продажа и сдача в аренду личного имущества. Наличие связей и использование новых полезных знакомств. Доступ к информации в Интернете и в книгах. Наличие знаний и навыков зарабатывания денег и их накопления. Получение новых знаний и навыков. Умение читать, писать и считать.

Экологичность цели

Я хочу достичь этой цели для того, чтобы увеличить свои накопления и приблизиться к возможности приобретения квартир детям, а так же приобретения финансовой свободы и получения достойного пассивного дохода в старости. Эта цель мне не навязана обществом, потому что я мог бы не зарабатывать и не накапливать деньги, если бы не хотел обеспечить детей и свою старость. Поэтому я сам хочу достичь этой цели и обязательно её достигну. Её достижение полностью зависит от меня и ни от кого другого. Хотя посторонней помощи я тоже буду рад.

-

Перевести деньги в банк и распределить по счетам

-

Перевод денег из одного банка в другой

-

Распределение денег по статьям расходов и накоплений

-

-

Перевести очередную сумму в банк и распределить по счетам

-

Распределить очередной доход по счетам и отложить деньги в накопление

-

Перевести деньги на счёт в банке

-

Распределить деньги по статьям расходов и накоплений

-

-

Дожить до зарплаты, максимально затянув пояс

1. Экономить

2. Вести учет расходов

-

Распределить доход

-

Перевод денег избанка в банк

-

Распределение денег между счетами расходов и накоплений

-

-

Накопить 10 000 рублей

Мой первый финансовый план: как подростку накопить на мечту

Проще всего для школьника получить желаемую вещь — попросить родителей купить ее. Но этот способ работает не всегда: родители могут и отказать. Можно попробовать купить самому. Обычно у подростков есть карманные деньги, часть из которых уходит на обеды или дорогу, а часть незаметно расходится на мороженое, кино, чипсы, газировку. Как взять расходы под контроль и накопить на мечту? Нужно составить личный финансовый план.

Подробнее на сайте fincult.info: https://fincult.info/article/moy-pervyy-finansovyy-plan-kak-podrostku-nakopit-na-mechtu/

Стоимость этапа — 10000 ₽

-

У меня есть мечта.

-

Советы, которые помогут сэкономить деньги

-

Учитывать доходы и расходы

-

Рассчитайте, сколько вам надо тратить в день

-

-

Отложить деньги в накопление и разложить по статьям расходов на март

-

Отложить деньги в накопление и распределить по статьям расходов.

-

-

Отложить деньги в накопление и на расходы

-

Перевести деньги в банк и разложить по счетам накоплений и расходов.

-

-

Вывести накопления из страхового продукта

-

13.03.2025 г. подать заявление на выплату через компьютер.

-

-

Накопить 15 000 рублей

Разумное финансовое поведение предполагает, что человек не тратит все, что зарабатывает, а создает подушку безопасности и копит деньги на крупные покупки, важные нужды, вроде образования детей, и собственную пенсию. Как правильно это делать, рассказывает инвестиционный советник Николай

Ссылка на статью по цели... Источник

Стоимость этапа — 15000 ₽

![]()

![]()

![]()

-

Зачем нужно копить

-

Как начать копить

-

Как правильно копить

-

Что делать, если хочется тратить

-

Как научиться копить деньги при скромных доходах

-

-

Распределить процентный доход по счетам расходов и накоплений

-

Распределить доход по счетам в соответствии с финансовым планом

-

Перевести деньги на запланированные счета

-

-

Распределить налоговый вычет

-

Распределить деньги по счетам

-

-

Накопить 20 000 рублей

Как следовать своему финансовому плану и не сбиваться с пути

Вы уже превратили мечты в конкретный финансовый план: запланировали отпуск, новый автомобиль, а ближе к пенсии — домик у моря. Осталось проследить, чтобы все шло четко по плану. Как это сделать?

Подробнее на сайте fincult.info:

Шаг 1. Выберите приоритетные финансовые цели

Например, важно накопить денег на старость. Но когда до пенсии еще 20–30 лет, бывает важнее купить новый семейный автомобиль, потому что трое детей уже не влезают в малолитражку. В такой ситуации разумно скорректировать свой финансовый план: меньше откладывать на пенсию, взять кредит на машину и постепенно гасить долг.

Четко распределяя цели, вы всегда будете знать, какую из них можно отодвинуть, от какой — отказаться, а на что стоит выделять деньги при любых обстоятельствах. Такое ранжирование полезно, когда доходы временно сокращаются или расходы растут.

Шаг 2. Создайте страховочную сетку

Если вы еще этого не сделали, добавьте в свой план цель № 1 — создать финансовую подушку безопасности. Это своего рода запас на черный день — деньги, которыми вы быстро сможете воспользоваться в экстренном случае. Безопаснее всего открыть вклад до востребования или с возможностью частичного снятия в надежном банке. В идеале стоит отложить от трех до шести среднемесячных доходов вашей семьи.

Шаг 3. Постоянно анализируйте свой бюджет

Оценить доходы и расходы один раз, составляя план, недостаточно — ситуация может постоянно меняться. Со временем какие-то расходы могут значительно сократиться или наоборот увеличиться. Допустим, если вы завели кошку, затраты на ее еду, прививки и прочий уход сопоставимы с целой статьей расходов, например, на развлечения.

Как минимум первые месяцы лучше всего ежедневно фиксировать поступления и траты — выводить средний месячный показатель.

Шаг 4. Заставьте деньги работать

Самое главное — не держать свободные средства под подушкой. Так их постепенно съест инфляция. Можно минимизировать потери такого рода, если хранить сбережения на банковских вкладах или накопительных счетах. При этом безопаснее держать в одном банке не более 1,4 млн рублей — эту сумму вам быстро вернут, даже если банк лишится лицензии. Проценты по депозитам не всегда велики, но зато деньги со вклада вы вправе снять без потерь в любой момент.

Разумно использовать разные вклады в зависимости от цели. Скажем, чтобы отложить деньги на отпуск, подойдет срочный депозит на полгода. А для ремонта — накопительный счет или вклад с опцией частичного снятия, чтобы постепенно закупать отделочные материалы.

Когда подушка безопасности и средства на ближайшие цели уже лежат в банке, имеет смысл рассмотреть и другие финансовые инструменты. Например, чтобы накопить на пенсию, можно вступить в программу долгосрочных сбережений. На институт ребенку — откладывать с помощью полиса накопительного страхования жизни. А если осталась сумма, которой вы готовы рискнуть, – инвестировать ее в облигации или паи инвестфондов. Важно тщательно оценить разные инструменты по их доходности, надежности и ликвидности (то есть возможности быстро и без потерь вернуть вложения).

Но что бы вы ни выбрали — классические вклады, страховку или ценные бумаги, – ваши деньги начнут работать. Теперь это не просто свободные средства, а инвестиции, которые должны приумножать ваши накопления.

В нашем примере свободные деньги составили 50 000 рублей в месяц. Если складывать эти деньги в наволочку, за год накопится 600 000 рублей. Вкладывая их в финансовые инструменты, можно получить больше: даже при средней ставке по депозитам 10% за год сбережения превысят 630 000 рублей.

Если в вашем финансовом плане появится новая графа сбережения и инвестиции, – отражайте в колонке расходов, сколько вы в них вкладываете, а в колонке доходов — реальную прибыль по ним.

Шаг 5. Рассмотрите дополнительные источники денег и их стоимость

Если накоплений недостаточно, а финансовую цель нужно реализовать срочно, можно взять кредит или заем. Иногда это может быть даже выгодно.

Предположим, семья из нашего примера не застраховала квартиру, их залили соседи и ремонт понадобился срочно. Супруги сразу оплатили расходы на него кредитной картой с полугодовым беспроцентным периодом, вместо того чтобы постепенно откладывать. Тогда нужно учесть в бюджете ежемесячные взносы по кредитке.

С учетом дополнительных инструментов финансовый план изменится: в нем появятся новые источники доходов и расходов.

Шаг 6. Оцените свою карьеру, инвестируйте в себя

Подумайте, позволит ли ваша нынешняя профессия зарабатывать больше в будущем. Если нет, ваши реальные доходы снизятся из-за инфляции. Повышайте компетенцию, осваивайте смежные области или даже переключитесь на новую, более перспективную работу. В любом случае, инвестиции в свои знания и опыт — самые выгодные и надежные вложения.

Шаг 7. Корректируйте финансовый план

Не относитесь к финансовому плану как к чему-то незыблемому. Жизнь не стоит на месте, меняются цели, доходы и расходы. Поэтому регулярно пересматривайте свой план и вносите в него исправления.

Стоимость этапа — 20000 ₽

![]()

![]()

![]()

-

Шаг 1. Выберите приоритетные финансовые цели

-

Шаг 2. Создайте страховочную сетку

-

Шаг 3. Постоянно анализируйте свой бюджет

-

Шаг 4. Заставьте деньги работать

-

Шаг 5. Рассмотрите дополнительные источники денег и их стоимость

-

Шаг 6. Оцените свою карьеру, инвестируйте в себя

-

Шаг 7. Корректируйте финансовый план

-

-

Распределить доход по счетам доходов, расходов и накоплений

-

Распределить деньги по счетам

-

-

К 1 января 2026 года выработать привычку регулярно откладывать деньги

-

Распределить доход

-

Перевод денег избанка в банк

-

Распределение денег между счетами расходов и накоплений

-

-

Распределить доход по счетам доходов, расходов и накоплений

-

Распределить деньги по счетам

-

-

Получить налоговый вычет

-

Зайти в личный кабинет налоговой инспекции и посмотреть, какие вычеты и в какой сумме мне могут быть выплачены.

-

Подготовить заявления на выплату. При необходимости заполнить и подать декларацию.

-

Проконтролировать поступление выплаты.

-

-

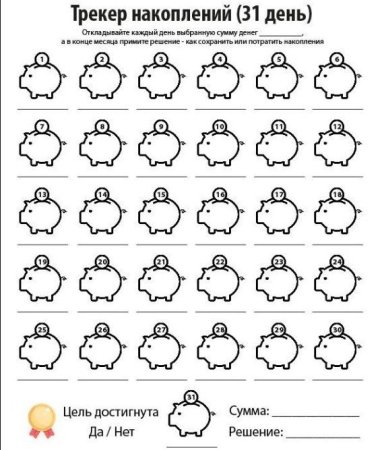

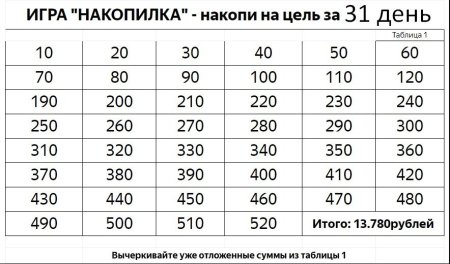

Накопить 5 040 рублей

Можно ли открыть накопительный счет на двоих?

Обычно совместный счет открывает семья, количество человек не ограничено по закону, но в банке могут установить лимит. При этом все участники будут видеть лишь данные и реквизиты общего счета, а реквизиты личных карт в онлайн-банке отображаться не будут.

Стоит ли открывать совместный банковский счет?

Преимущества полного совместного счета

Ваши финансы прозрачны . Ничего не скрыто. Вы оба знаете, как идут дела на счете, что и где было потрачено. Если вам нужно сэкономить или вы хотите, например, накопить на отпуск, вы можете легко увидеть области расходов, которые можно сократить.

В чем недостаток совместного банковского счета?

Потеря индивидуального контроля : одним из основных недостатков совместного сберегательного счета является потеря индивидуального контроля над средствами. Каждый владелец счета имеет равные права на счет, что означает, что любой владелец счета может снимать или переводить средства без согласия других.

Стоимость этапа — 5040 ₽

![]()

![]()

-

Согласовать сумму накоплений

-

Создать таблицу на систематичное пополнение и утверждённую сумму.

-

В идеале открыть совместный счёт, обсудить...

-

-

Распределить доход по счетам доходов, расходов и накоплений

-

Распределить деньги по счетам

-

-

Накопить 39 рублей

Получить обратную связь

Стоимость этапа — 39 ₽

- 2457

- 31 января 2025, 00:31

Не пропустите новые записи!

Подпишитесь на цель и следите за ее достижением